来源 | 时代商学院

作者 | 黄祐芊

编辑 | 孙一鸣

编者按:2月1日,证监会宣布,A股全面实行股票发行注册制改革正式启动。这标志着中国资本市场全面深化改革迈入了新阶段。

上交所表示,主板改革是全面实行注册制的重中之重。全面实行注册制下,主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。

在主板注册制来临之际,时代商学院推出“资本市场改革新蓝图之主板注册制”系列报道,持续跟踪A股主板IPO企业,助力推进中国特色现代资本市场建设新征程。

导语

经营业绩大起大落且存在利润下滑风险的企业,能否顺利在主板上市?

近日,净利润一度暴跌近四成的青岛海湾化学股份有限公司(以下简称“海湾化学”)向上交所提交了IPO申报材料,拟登陆主板。该公司本次IPO的保荐机构为中信证券,保荐代表人为李泽由、张刚。

资料显示,海湾化学主营业务为氯碱化工、有机化工原料和高分子新材料以及无机硅产品的研发、生产与销售,主要产品包括乙烯法PVC、苯乙烯、聚苯乙烯3以及烧碱等,属于化学原料和化学制品制造业。

业绩如坐“过山车”,净利润一度暴跌近四成

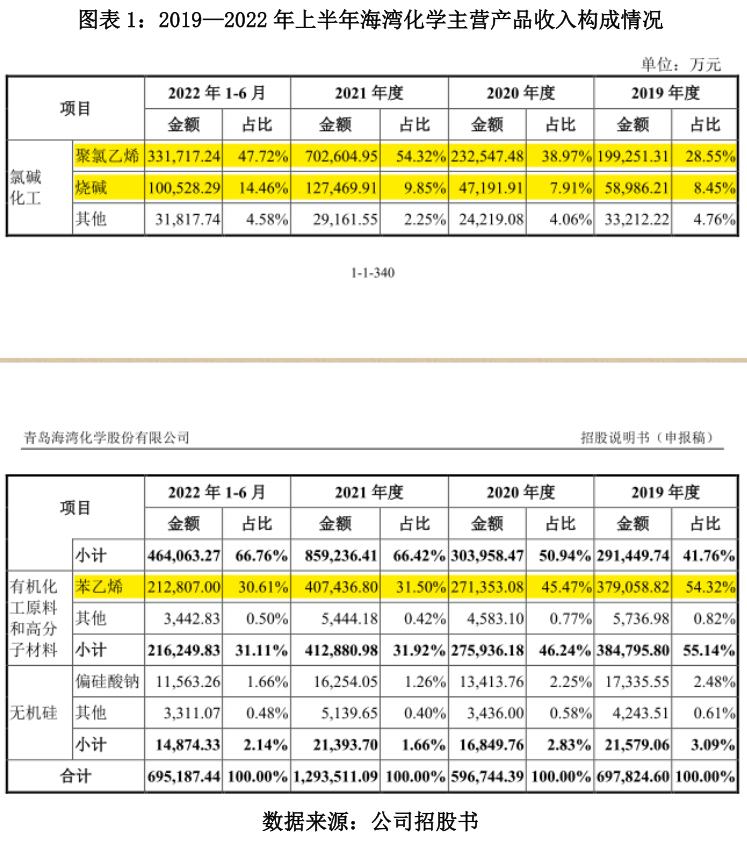

按收入构成看,海湾化学的营业收入主要来源于聚氯乙烯、苯乙烯及烧碱。2019—2022年上半年(以下简称“报告期内”)),上述产品的销售总收入占各期主营业务收入的比重分别为91.32%、92.35%、95.67%、92.79%。

从图表1可以看到,报告期内,海湾化学聚氯乙烯产品的销售占比整体呈增长趋势,该产品逐渐取代苯乙烯成为该公司收入的第一大来源。

海湾化学在招股书中称,公司的聚氯乙烯生产引进了英国英力士乙烯法生产技术,2021年公司产能达70万吨。据中国氯碱网数据,2021年,该公司的市场占有率从2019年的1.19%提升至2.58%。另据中国氯碱工业协会统计,以产能计,目前海湾化学为国内排名第一的乙烯法聚氯乙烯生产企业。

不过,从财务数据看,近年海湾化学的营收规模及净利润都呈大幅波动趋势。

据招股书,报告期内,海湾化学的营业收入分别为70.38亿元、60.53亿元、130.27亿元、69.62亿元;净利润分别为4.84亿元、3亿元、20.76亿元、10.06亿元,波动较大。其中,2020年,该公司的营业收入同比下滑13.99%,净利润跌幅更是达到37.95%。

对此,海湾化学在招股书中解释称,2020年,公司营业收入及利润水平较2019年有所下滑,主要系2020年初因新冠疫情突发,公司主要产品的下游应用行业受疫情防控措施影响,市场需求下降,导致公司主要产品聚氯乙烯、苯乙烯、烧碱等销售价格下滑,收入及盈利空间缩窄。

不过,据Wind统计,目前A股有60家化学原料上市公司,上述企业2020年的营业收入及净利润整体呈上涨趋势,与海湾化学的业绩表现相悖。其中,上述上市公司营业收入的同比增速均值为49.21%、中位数为-3.5%;净利润的同比增速为19.94%、中位数为2.05%。

需要指出的是,海湾化学在招股书中披露,公司产品的需求受宏观经济及客户下游行业需求的影响较大。如果全球经济增速放缓、化工行业出现周期性调整,或宏观经济出现持续衰退或波动加剧,进而导致公司下游所在行业出现滞胀甚至下滑等情形,则可能影响该等行业及客户对公司产品的需求量,并对公司业绩产生不利影响。

此外,2022年尤其是下半年以来,在国内经济结构调整以及国际地缘政治因素导致原油价格高企的宏观背景下,海湾化学主要产品聚氯乙烯、苯乙烯的价格在2022年下半年出现回落,而其主要原材料如乙烯、苯的价格仍在高位运行,该公司的盈利空间受到压缩。

未来,若原材料价格持续居高不下,而下游需求增长有限,产品销售价格下降,将导致海湾化学的营业收入、毛利等财务指标大幅波动或下滑,甚至可能需要对该公司的存货、固定资产等计提跌价损失或资产减值准备,从而明显减少其盈利。在个别极端情况下,多个风险如安全生产风险、技术风险、原材料供应风险等或叠加发生,将可能导致该公司上市当年营业利润下滑50%。

按证监会2月1日公布的《首次公开发行股票注册管理办法(征求意见稿)》要求,主板重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。

据证监会公告,全面实行注册制相关制度征求意见稿发布之日前,申请首次公开发行股票并在主板上市的企业,全面实行注册制后不符合注册制财务条件的,可适用原核准制财务条件,但其他方面仍须符合注册制发行上市条件。

那么,报告期内,海湾化学的业绩大起大落且存下滑风险,该公司是否符合主板定位并能顺利过会?

偿债能力远逊同行,资产负债率一度达71.72%

海湾化学本次IPO计划募集资金30亿元,其中3亿元用于补充流动资金,占比为10%。那么,该公司的资金流情况如何?是否存在相关债务风险?

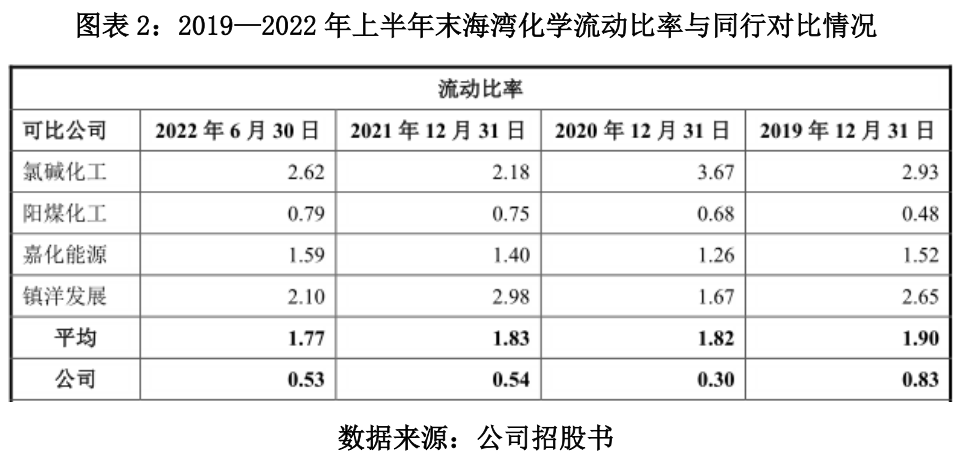

据招股书,报告期各期末,海湾化学的流动比率分别为0.83倍、0.3倍、0.54倍、0.53倍,整体下行。同期末,氯碱化工(600618.SH)、阳煤化工(600691.SH)、嘉化能源(600273.SH)、镇洋发展(603213.SH)等同行可比上市公司的流动比率均值分别为1.9倍、1.82倍、1.83倍、1.77倍,基本维持在1.8倍左右。其中,2020年末,上述同行的流动比率均值约为海湾化学的6倍,差距显著。

具体至企业,报告期各期末,除2019年末的流动比率低于海湾化学外,阳煤化工的流动比率均高于海湾化学。而氯碱化工、嘉化能源、镇洋发展各报告期末的流动比率是海湾化学的2~12倍。

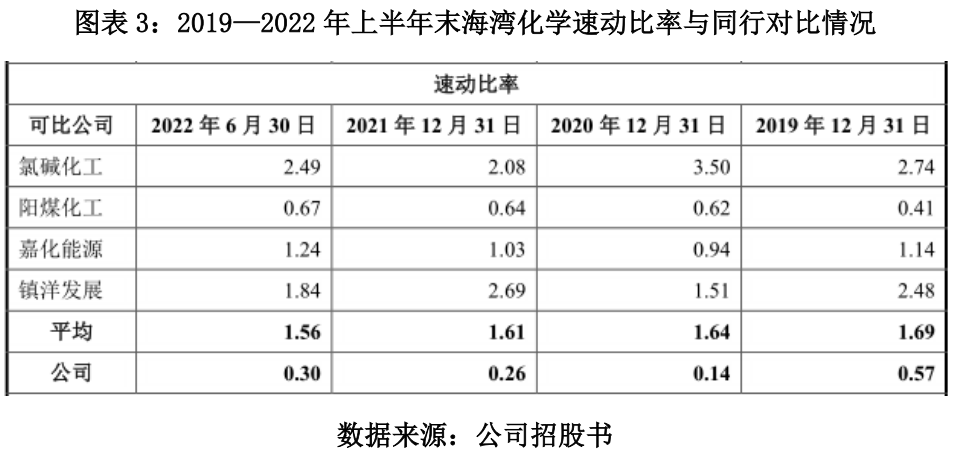

速动比率是衡量企业流动资产中可以立即变现用于偿还流动负债能力的重要指标。报告期内,海湾化学的速动比率情况如何?

据招股书,报告期各期末,海湾化学的速动比率分别为0.57倍、0.14倍、0.26倍、0.3倍,而同行均值分别为1.69倍、1.64倍、1.61倍、1.56倍,远超海湾化学。对比之下,在行业可比公司均值保持在1.6倍左右的情况下,海湾化学的速动比率却显著波动,且处于行业下游水平。

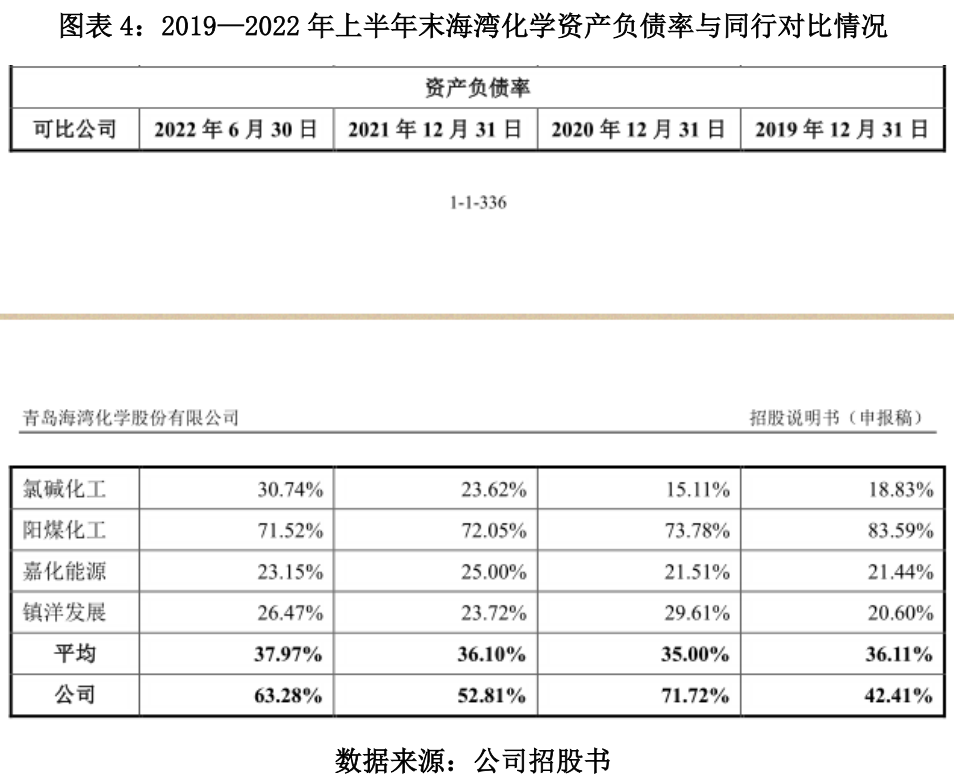

此外,报告期内各期末,海湾化学的资产负债率分别为42.41%、71.72%、52.81%、63.28%,最高超70%,最低亦有42.41%;而同行资产负债率均值分别为36.11%、35%、36.1%、37.97%,一直维持在36%左右,远低于海湾化学。

对此,海湾化学在招股书中解释称,报告期内,公司主要偿债指标不及同行业上市公司平均水平,主要因为2020年至今,公司投建项目较多,对资金需求较大;同时受原股东减资退出影响,对公司造成一定的资金压力,公司从关联方及银行取得的借款增加。

同行业可比公司依靠其上市公司优势,股权融资渠道多样,因此偿债指标较优。后续,随着公司主要装置的陆续投产和稳定的经营活动现金净流入,公司的偿债能力有望改善。

不过,海湾化学亦表示,若公司未来经营活动产生现金流量不充足,或对外筹资能力受限,可能对公司的偿债能力产生不利影响,公司面临一定的流动性风险以及较大的短期偿债压力。