来源|时代商学院

作者|雷映

编辑|孙一鸣

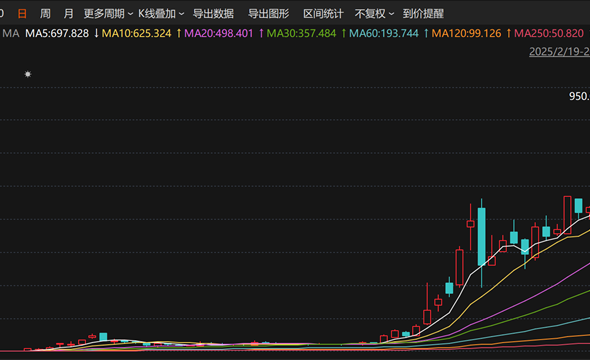

估值两年暴涨25倍,浙江祥邦科技股份有限公司(以下简称“祥邦科技”)正携对赌协议闯关创业板。

2023年5月,祥邦科技就已向深交所提交招股书,七个多月后,其仍未上会。2024年3月13日,深交所向祥邦科技发出第三轮问询函。可见,该公司上市短期无望。

时代商学院研究发现,IPO前,祥邦科技的估值在短短两年就暴涨25倍,其间,实控人等原始股东已合计减持套现近5亿元。

需注意的是,若按募资计划估算,祥邦科技的首发市盈率将达72.67倍,远超行业市盈率,发行市值将达117.36亿元。

若能成功上市,IPO前入股祥邦科技的股东将迎来一场资本盛宴。不过,据对赌协议约定,若IPO失败,祥邦科技实控人或面临巨额股份回购的压力。

3月19日,就估值暴涨、对赌协议等问题,时代商学院向祥邦科技发函询问,但截至发稿,对方仍未回复。3月22日,时代商学院多次致电祥邦科技信息披露和投资者关系管理部,但电话一直处于忙音,未能接通。

实控人IPO前套现1.95亿元

招股书显示,祥邦科技从事光伏封装胶膜的研发、生产和销售业务,主要客户包括东方日升(300118.SZ)、晶科能源(688223.SH)等大型硅片生产企业。

或受益于光伏行业快速发展的前景,早在2017年整体变更为股份制公司时,祥邦科技就获安徽志道投资有限公司(以下简称“安徽志道”)等公司的入股。

2020年10月,安徽志道将其所持有祥邦科技的213.9万股股份转让给上海昌智盛实业有限公司(以下简称“上海昌智盛”),双方根据市场情况协定交易价格为12.47元/股,祥邦科技对应的整体估值为2.67亿元。

此后,祥邦科技先后历经十余次股份转让和五次股权增资,股权交易价格也随之上涨。2022年11月,祥邦科技IPO前最后一轮增资时,股权认购价格为152.04元/股,该公司对应的整体估值为69.98亿元。

不难发现,约两年时间,祥邦科技的整体估值涨幅高达25.21倍。

随着估值狂飙,包括实控人在内等老股东频频减持套现。

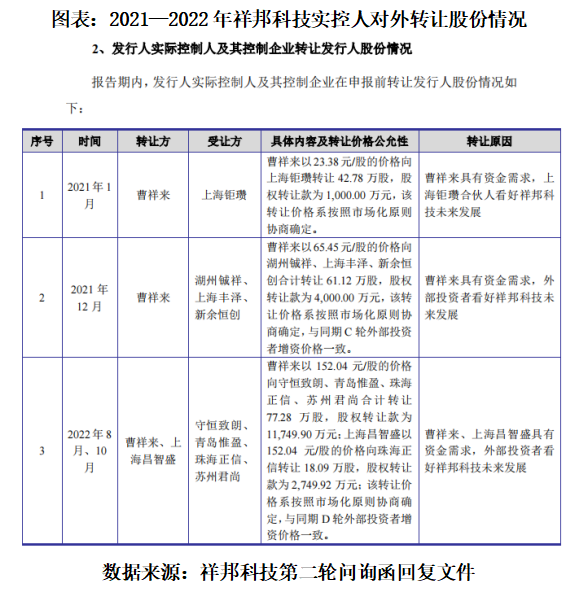

其中,2021年1月—2022年10月,实控人曹祥来先后三次对外转让祥邦科技的股份,合计181.18万股,合计获得股权转让款1.67亿元。

2022年8—10月,实控人控股的上海昌智盛对外转让祥邦科技18.09万股,对应的股权转让款为2749.92万元。

不难发现,实控人通过直接和间接方式出售祥邦科技股份,总计套现了1.95亿元。

除了实控人外,另有4名老股东亦减持套现。2021年12月—2023年1月,李凡等4名股东合计减持祥邦科技1125.77万股股份,合计套现3.03亿元。

其中,上述交易完成后,李凡退出股东名列,不再持有祥邦科技的股份。

本次IPO,祥邦科技拟发行不超过7500万股,募资18亿元。若按募资额除以最高发行股数估算,其发行价为24元/股,以发行后总股本4.89亿股算,对应的发行后整体估值高达117.36亿元。

截至3月21日收盘,申万三级光伏辅材行业指数的市盈率为36.37倍,最新60个交易日的市盈率平均值为35.01倍,中位数为35.88倍。以2022年净利润1.61亿元计算,祥邦科技对应的静态市盈率为72.67倍,远超行业市盈率。

可见,若祥邦科技成功上市,其股东将赚得盆满钵满。

手握近10亿元现金仍拟募8亿元补流

估值暴涨的背后,祥邦科技并不差钱。

招股书显示,2021年3月—2022年11月,祥邦科技先后进行五轮增资,融资额分别为3亿元、4.71亿元、7700万元、8亿元、2亿元,合计达18.48亿元。

这极大地提高了祥邦科技的现金流动性。截至2023年上半年末,祥邦科技账面的货币资金达9.94亿元,资产负债率为49.44%。

需注意的是,本次IPO,祥邦科技拟募资18亿元,其中8.3亿元用于补充流动资金。

祥邦科技账面货币资金高达近10亿元,仍计划募巨资补充流动性,这是否有必要?

对此,在第二轮问询函中,深交所要求该公司说明募集资金规模的必要性及合理性。

最近,证监会主席吴清在两会上答记者提问时明确表示,要严把IPO入口关,企业IPO上市绝不能以“圈钱”为目的,更不允许造假、欺诈上市。

祥邦科技本身不差钱却急于上市“圈钱”,所欲为何?

时代商学院研究发现,这或与该公司实控人背负对赌协议有关。

招股书显示,在祥邦科技B轮、C轮、D轮增资过程中,该公司实控人与投资人签订了对赌协议,约定了包括股份回购等在内的特殊权利条约。

其中,据股权回购条款,如果发生影响祥邦科技合格IPO的行政处罚或祥邦科技未按约定实现合格IPO,投资方有权要求祥邦科技、控股股东或实际控制人按照约定回购其股权。

不难发现,若祥邦科技未按约定顺利上市,该公司的实控人将不得不拿出巨资回购股份。