乐居财经 李兰

8月3日,Sunho Biologics,Inc.(以下简称“盛禾生物”)在港交所递交招股书,中金公司为独家保荐人。

盛禾生物的起源以及经营主体,实际上是盛禾(中国)生物制药,该公司成立于2018年4月,由张峰通过其间接全资持有的Excel Harvest创立,注册资本为1.6亿元。

而盛禾生物则是张峰为在港股上市设立的壳,递表前,其间接全资持有盛禾(中国)生物制药的股份。盛禾生物于2021年5月成立,注册资本为10万美元,成立时,公司由Sunho Wisdom、No5XJR分别持股93.41%、6.59%。

其中,Sunho Wisdom由张峰通过Innovalue Investments全资持股;No5XJR则由Innovalue Investments及OriTure Limited分别持股8.34%、91.66%,OriTure Limited进一步由公司执行董事、CEO兼首席科学官殷刘松以及公司外部法律顾问朱振飞分别持有90.9%、9.1%的股份。即盛禾生物最初成立时,由张峰、殷刘松、朱振飞三人分别间接持有93.96%、5.49%、0.55%的股份。

此后,股权变动便在盛禾生物这一层面进行。首先,2021年9月,张峰将个人财产信托Sunho Fortune Trust注入盛禾生物第一大股东Sunho Wisdom;其次,同年11月,盛禾生物引进股权激励平台Sunho Stellar,向其发行4500股股份,但招股书中并未披露增资价格。

值得一提的是,Sunho Stellar由恒泰信託(香港)有限公司全资持有,而该信托是张峰的受托人,也就是说,张峰在公司IPO前给自己来了一波股权激励。发行完成后,公司由Sunho Wisdom、No5XJR及Sunho Stellar分别持股85%、6%、9%。

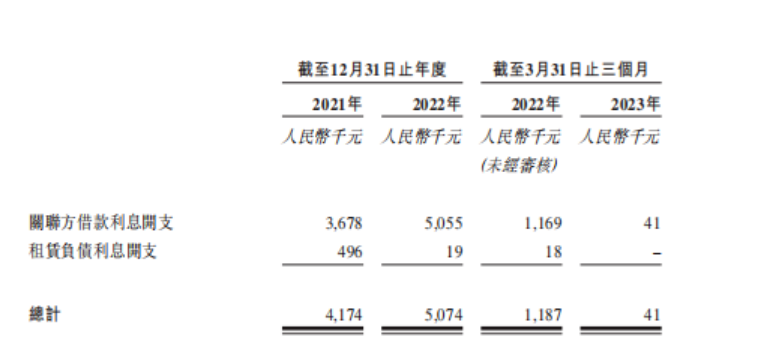

报告期内,其产生的融资成本分别为417.4万元、507.4万元、4.1万元,主要包括向关联方借款及租赁负债的利息开支。其中,盛禾生物各期向关联方借款的利息开支分别为367.8万元、505.5万元、4.1万元。

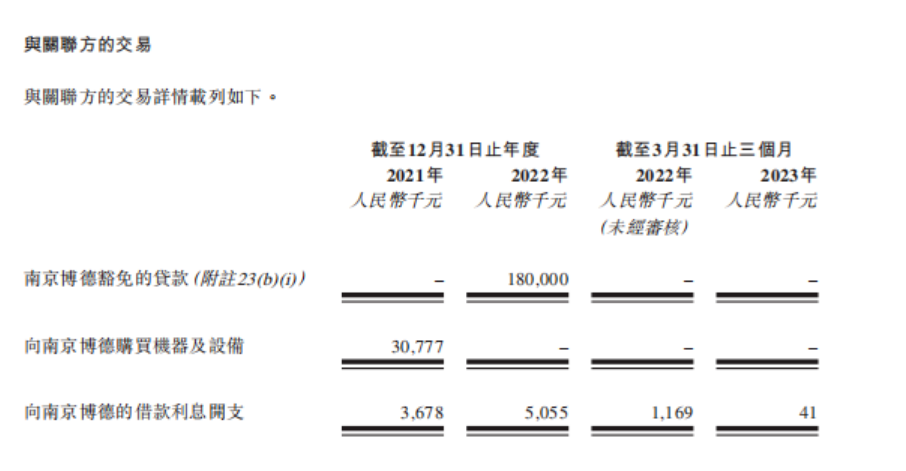

招股书显示,盛禾生物这一关联方借款来自南京博德,报告期内,盛禾生物向其借钱用于支撑公司日常业务运营。

2022年,南京博德与盛禾生物签订豁免协议,免除了公司1.8亿元贷款,不过,在贷款豁免后,截至2023年3月末,公司未偿还贷款本金及利息仍有1610万元。此前,南京博德还为盛禾生物提供了固定年利率3%,额度1亿元的循环贷款。

实际上,南京博德的实控人正是盛禾生物创始人张峰,这也是张峰不在盛禾生物领取薪酬的原因,他每年可以通过该借款获得高额利息收入。

天眼查信息显示,南京博德成立于2003年,是一家以从事医药制造业为主的企业。而招股书中却显示,南京博德成立于2018年,主要从事物业租赁及销售机器及设备。

报告期内,南京博德除了对盛禾生物提供借款外,公司还向其采购设备及租赁物业,2021-2023年3月末,采购金额分别为3444.2万元、222.4万元、55.1万元,占总采购额的比例为45.9%、7.1%、5.9%,期内,南京博德还是盛禾生物的前五大供应商之一。截至2023年3月末,盛禾生物对南京博德的租赁负债还有1120.9万元。

向关联方借款,且与其业务上来往较多,盛禾生物的经营独立性存疑。