来源 | 时代商学院

作者 | 黄祐芊

编辑 | 雷映

又一家IPO企业因分红合理性受到交易所重点关注。

2023年6月27日,浙江德斯泰新材料股份有限公司(下称“德斯泰”)向深交所提交IPO申请,拟在创业板上市。该公司主要从事PVB中间膜的研发、生产及销售,产品主要应用于汽车、建筑和光伏等领域。

公开资料显示,2019年6月,德斯泰曾谋求创业板上市,但在被抽中现场检查后撤回申报材料。时隔4年后,德斯泰二闯创业板,此前该公司的资金占用内控问题被曝光。

今年7月9日,深交所向德斯泰发出首轮问询函。其中,针对该公司实控人之一叶卫民于2019年占用该公司资金,次年再通过以股东分红款抵减的方式归还占用资金的情形,深交所四问德斯泰该分红方案是否合法合规、是否为解决叶卫民资金占用款项归还而专门实施、申请募资的同时实施分红方案的主要考虑、以及分红资金流向。

据首轮问询函回复,该次分红中,另外两家私募基金股东和自然人股东陈定海(叶卫民姐夫)还将其股东分红款出借给叶卫民,由于陈定海的出借资金不明,若剔除计算后,德斯泰该次分红总额中仍有约45%的资金供叶卫民支配。

此外,报告期(2020—2023年上半年)内,德斯泰对叶卫民堂兄弟之子叶晓威控股的企业销售PVB中间膜,销售单价低于向第三方经销客户的销售单价,且基本为赊销,被深交所问询是否存在虚增收入或其他利益输送情形。

前次IPO“一查就撤”,实控人曾占用800万元资金

招股书披露,德斯泰成立于2006年,主要从事PVB中间膜的研发、生产及销售,产品主要应用于汽车、建筑和光伏等领域。叶卫民、齐玲锦和叶新棵通过直接或间接的方式合计控制德斯泰40.35%的股份,为该公司实际控制人。其中,叶卫民、齐玲锦为夫妻关系,叶新棵为叶卫民夫妇之子。

2019年,叶卫民因需归还其个人向浙江天台农村商业银行股份有限公司的借款,通过德斯泰向供应商浙江晨扬生物油脂有限公司(下称“浙江晨扬”)支付800万元款项,之后利用浙江晨扬实控人控制的另一家企业兰溪市晨美贸易有限公司将款项转回至叶卫民账户,此举构成叶卫民对德斯泰的资金占用。

本次IPO,德斯泰在招股书中称,实控人资金占用问题已于2019年通过召开股东会予以整改,并于2020年结清。

值得注意的是,该笔占用资金的结清方式是以2020年的股东分红款抵减。因此,德斯泰该次分红的动机引起了深交所重点关注。

在首轮问询中,深交所要求德斯泰解释说明该次分红方案是否合法合规,是否主要为解决实控人叶卫民资金占用款项归还而专门实施,并要求该公司说明分红资金的去向及实际用途。

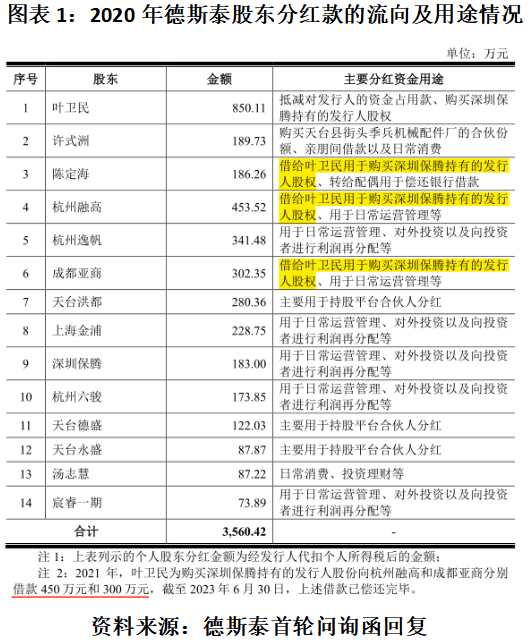

首轮问询函回复显示,2020年,德斯泰合计分配现金股利3888.75万元,代扣个人所得税后的总额为3560.42万元。其中,叶卫民获得850.11万元的现金分红,刚好可以覆盖其此前占用德斯泰的资金金额。

该次分红中,杭州融高、成都亚商、陈定海(叶卫民姐夫)分别获得453.52万元、302.35万元、186.26万元,上述三个股东均将部分分红资金借给叶卫民用于购买深圳保腾持有的德斯泰股权。其中,德斯泰未在问询函回复中披露陈定海向叶卫民借出的分红资金数额,杭州融高、成都亚商则分别向叶卫民借出450万元、300万元,占其当次分红资金的比重分别为99.22%、99.22%,即杭州融高、成都亚商将其本次分红所得的资金近100%出借给叶卫民。

计算可得,剔除陈定海向叶卫民借出的分红资金,叶卫民在该次分红中合计获得1600.11万元的可支配资金,占当期分红金额(税后)的比重为44.95%。

这不禁引人发问,若不实施当次分红,叶卫民是否拥有偿还其于2019年所占用的德斯泰资金,以及购买德斯泰部分股权的能力?该次分红是否为叶卫民提供上述资金而专门实施?

值得一提的是,杭州融高、成都亚商作为私募股权投资基金,两家企业在获得现金分红后又基本悉数借出给叶卫民用于购回德斯泰股权,该操作背后的商业合理性引人深思。

不过,向其他股东借入现金分红款也未必能解决叶卫民及其家庭的债务问题。据首轮问询函回复文件,截至2023年7月31日,叶卫民、叶新棵及叶新棵100%持股的企业浙江晟瑞尚未偿付的200万元及以上大额银行贷款合计达4050万元。

虽然德斯泰在首轮问询函回复文件中指出,2022年,叶卫民一家的家庭收入合计约为400万元,叶卫民一家名下拥有多处房产,叶卫民控制的天台县德邦工程塑料厂名下拥有一块可供出售的土地。但据时代商学院统计,上述房产的市场价值合计约为2500万元,可供出售的土地价值未知,叠加其家庭收入约400万元。若不考虑未知价值的土地,上述2900万元资产或不足以覆盖上述负债。

如果实控人叶卫民及其家庭后续无法清偿上述负债,是否会再次占用德斯泰的资金?

实控人亲属企业赊销疑为业绩“注水”,曾因股权代持隐瞒关联方

除分红合理性被深交所质疑外,德斯泰与关联方的交易亦被深交所重点关注。

报告期各期,德斯泰对关联方重庆朗登贸易有限公司(下称“重庆朗登”)的销售金额分别为1816.51万元、1741.54万元、1515.77万元、498.37万元。2020年,重庆朗登为德斯泰第四大客户。

招股书披露,重庆朗登为叶卫民堂兄弟之子叶晓威持股97.5%并担任执行董事兼经理的公司,为德斯泰经销商。出于谨慎性原则考虑,德斯泰将与重庆朗登的交易界定为关联交易。

关联交易的公允性一直是交易所关注的重点。报告期内,德斯泰向重庆朗登的销售情况如何?

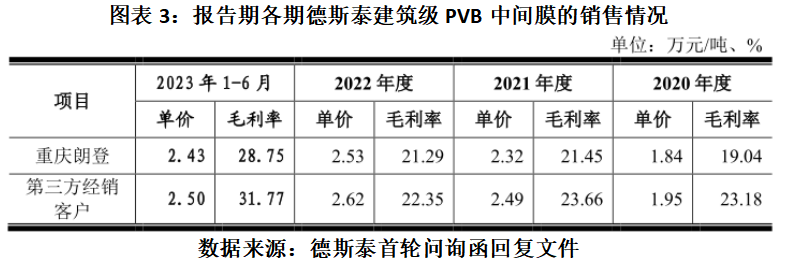

按销售单价看,报告期各期,德斯泰向重庆朗登销售PVB中间膜的单价分别为1.84万元/吨、2.32万元/吨、2.53万元/吨、2.43万元/吨。同期,德斯泰向第三方经销客户销售的PVB中间膜单价分别为1.97万元/吨、2.51万元/吨、2.68万元/吨、2.58万元/吨。

经计算,报告期各期,德斯泰向重庆朗登销售的产品单价较向第三方经销客户的销售单价分别低6.6%、7.57%、5.6%、5.81%。

相对应的,德斯泰对重庆朗登的毛利率分别为19.04%、21.45%、21.29%、28.75%,较对第三方经销客户的毛利率分别低4.14个百分点、2.21个百分点、1.06个百分点、3.02个百分点。

德斯泰在首轮问询函回复文件中解释,公司向重庆朗登及第三方经销客户销售的PVB中间膜均为建筑级用途,其对重庆朗登销售的PVB中间膜为中低附加值的产品,而向第三方经销客户销售的PVB中间膜为附加值较高的产品,因此销售单价及毛利率略低于第三方经销客户。

不过,德斯泰并未在问询函回复文件中进一步解释该类产品附加值高低的定义标准,亦未说明建筑级PVB中间膜的附加值高低体现在哪些方面。

除交易定价公允性仍待商榷外,德斯泰对重庆朗登的信用政策亦“非比寻常”。

据招股书,报告期各期末,德斯泰对重庆朗登的应收账款分别为1737.51万元、1560.41万元、1573.07万元、1383.48万元,占当期对重庆朗登的销售收入的比重分别为95.65%、89.60%、103.78%、277.60%。对比之下,报告期各期,该公司对重庆朗登的销售基本为赊销,2022年末、2023年上半年末,德斯泰对重庆朗登的应收账款已超同期销售收入。

与整体的赊销比例对比,报告期各期末,德斯泰应收账款余额占当期销售收入的比重分别为32.98%、25.13%、22.83%、53.94%。这从侧面反映出,德斯泰对重庆朗登的信用政策较其他客户更为宽松。

此外,重庆朗登还拥有销售不达预期可退回至德斯泰的权利。

据首轮问询函回复文件,2018年12月,德斯泰向重庆朗登销售了一批汽车级PVB中间膜,并与重庆朗登就该批次产品约定退货条款。若后续销售情况不理想,重庆朗登可将货物退回至德斯泰。重庆朗登收到该批货物后,未成功实现销售,分别于2019年1月、2019年4月将该批货物退回至德斯泰。

那么,其他客户在购买该批次产品后是否同样拥有退货权利?其他客户在收货后的销售及退货情况如何?德斯泰是否存在向重庆朗登输送利益的情形?

针对上述问题,12月29日,时代商学院向德斯泰发函询问,截至发稿,该公司未作出回应。

值得一提的是,浙江晟瑞(浙江晟瑞智能装备有限公司)、天台晴光(天台晴光新能源科技有限公司)为德斯泰实控人之一叶新棵持股的企业,但因其股权在2022年12月前由他人代持,因此前次申报德斯泰未将上述企业认定为关联方。

2020年,德斯泰的第五大客户为山东利泰塑胶有限公司。天眼查资料显示,该公司曾用名为山东德斯泰塑胶有限公司。第五大客户曾用名含有“德斯泰”,那么其是否与德斯泰存在关联关系?德斯泰是否又存在因股权代持而未将山东利泰塑胶有限公司认定为关联方的情形?