来源|时代投研

作者|黄祐芊

编辑|孙一鸣

近日,老铺黄金股份有限公司(以下简称“老铺黄金”)通过港交所聆讯,即将在港股主板上市。早在4年前,该公司曾试图在深交所主板上市,但最终被发审委否决该申请。

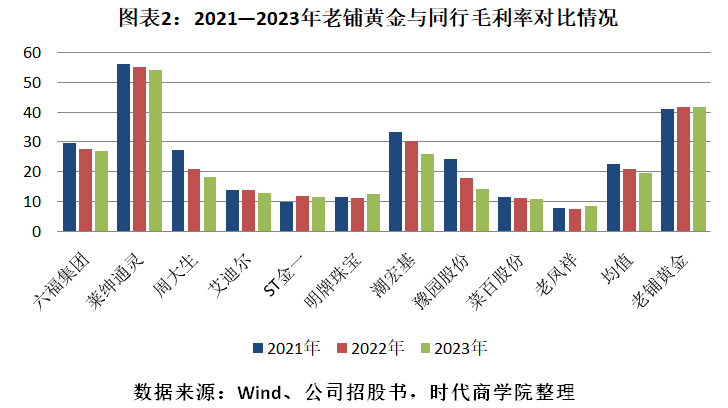

资料显示,老铺黄金成立于2016年,该公司在A股IPO上会期间,曾被发审委提问收入增长幅度、毛利率高于同行等问题。时隔4年,其毛利率与同行可比公司间的差距进一步扩大,且走势与同行相悖。

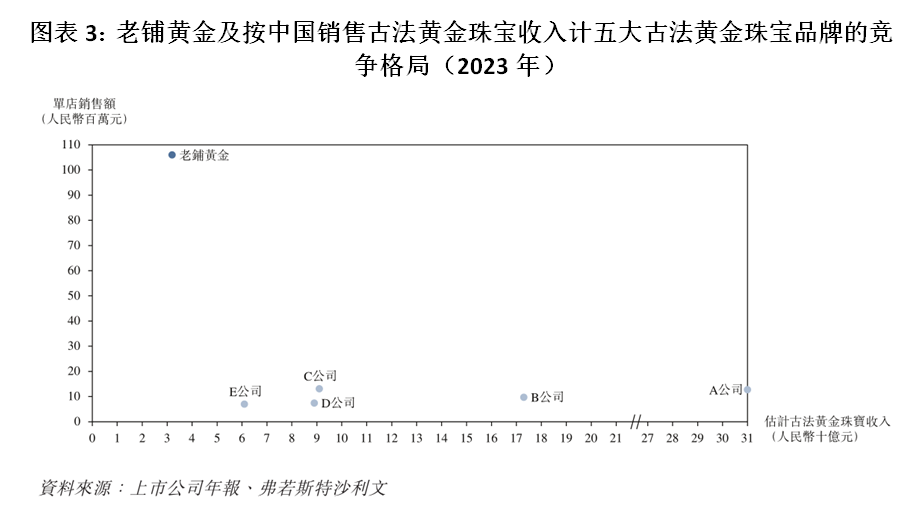

此外,招股书披露,老铺黄金是国内首家推出古法黄金概念的品牌。但近年来,随着古法黄金的兴起,各大黄金珠宝品牌商纷纷加入竞争,争夺市场份额。据弗若斯特沙利文数据,2023年,老铺黄金的古法黄金珠宝收入远逊龙头企业,市占率仅约为龙头企业的1/10。

6月21日,针对毛利率畸高、门店数量少等问题,时代商学院向老铺黄金发函致电询问,截至发稿,对方未作回复。

毛利率畸高,走势与同行相悖

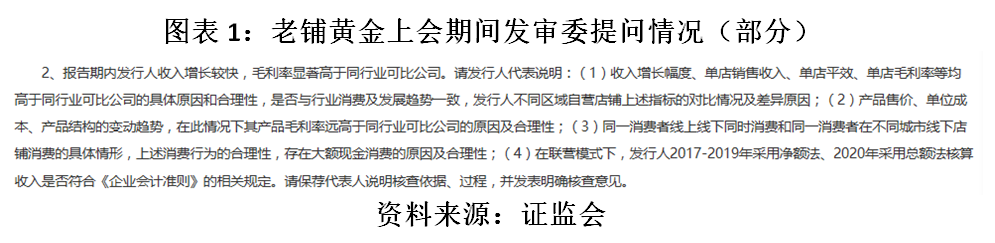

2020年,老铺黄金寻求在A股上市时,就因收入增长较快,毛利率畸高被发审委重点关注。上会期间,发审委针对收入增长幅度、单店收益及毛利率、产品售价、产品结构等方面向该公司连续发问。

据A股招股书,2017—2019年,老铺黄金的毛利率分别为34.01%、35.33%、38.93%。周大生(002867.SZ)、莱绅通灵(603900.SH)、萃华珠宝(002731.SZ)、潮宏基(002345.SZ)、老凤祥(600612.SH)等同行可比公司的毛利率均值分别为22.07%、22.7%、25.72%,远低于老铺黄金的毛利率。

港股招股书显示,2021—2023年,老铺黄金的毛利率分别为41.2%、41.9%、41.9%,呈稳中微涨的趋势。对比之下,同行可比公司的毛利率则呈持续下滑态势,均值分别为22.52%、20.76%、19.53%,约为老铺黄金毛利率的1/2。

可以看到,近三年,老铺黄金的毛利率与同行可比公司间的差距进一步拉大,且该公司的毛利率走势与同行毛利率走势相悖。

值得一提的是,截至2024年6月24日,A股钟表珠宝(申万三类,下同)行业合计有13家上市公司,老铺黄金近三年的毛利率仅次于迪阿股份(301177.SZ)、莱绅通灵;港股钟表珠宝行业合计有5家上市公司,老铺黄金近三年毛利率仅次于冠城钟表珠宝(0256.HK)。

不过,上述3家高毛利率的企业中,迪阿股份和莱绅通灵毛利率均呈持续下滑态势,冠城钟表珠宝近三年毛利率虽走高,但其产品以钟表为主,并非黄金饰品。

门店数量远不及同行,上市前单店收入激增1倍

在同行毛利率整体下行的大环境下,老铺黄金的毛利率却能“迎难而上”,这背后究竟有何“魔力”?

据港版招股书,老铺黄金以自营模式经营门店,因为自营门店普遍比加盟门店利润率更高。

不过,自营模式下,老铺黄金的门店数量较少。截至招股书签署日(2024年6月11日),该公司的自营门店数量为33家,覆盖全国14个城市,其中大部分为一线和新一线城市。

相比之下,周大生、老凤祥、六福珠宝等同行以加盟、经销等销售模式为主,其门店数量远超老铺黄金。

在A股招股书中,莱绅通灵、潮宏基等被老铺黄金列为同行可比公司,其主要经营模式与老铺黄金一样,均为自营。以2019年为例,莱绅通灵、潮宏基在期末的自营门店数量分别为23家、527家,而老铺黄金截至2020年6月17日(招股书签署日),其自营门店数量仅为13家,远逊同行。

经过4年发展,2023年,莱绅通灵、潮宏基自营模式收入占营业收入的比重从2019年的82.83%、76%分别变为85.72%、55.23%,上述两家店铺2023年末的自营门店数量分别为285家、274家。同期末,老铺黄金的自营门店数量仅为30家。

计算可得,2023年,在自营模式下,老铺黄金的门店数量约为上述2家企业的1/10。

需要指出的是,2024年6月28日,老铺黄金将在港交所主板上市,上市前一年,其单店收入突然同比暴增1倍。

招股书显示,2023年,老铺黄金的单店收入高达9390万元,是2022年单店收入的2倍。同期可比公司的单店收入在1000万元左右,反映出老铺黄金的单店收入畸高。

竞对争相入局古法黄金,市占率仅约为龙头1/10

毛利率、单店效益远超同行,那老铺黄金的市场地位如何?

招股书披露,老铺黄金是唯一专注于古法黄金产品的品牌商。但近年来,随着消费者对高品质产品的需求进一步增加,黄金珠宝市场尤其是古法黄金产品,成为最具增长潜力、增速最快的黄金品类。

据弗若斯特沙利文数据,中国古法黄金珠宝市场规模从2018年的130亿元增长至2023年的1573亿元,复合年增长率为64.6%,预计到2028年,该市场规模将达到4214亿元左右。

这也导致越多越多珠宝黄金商加入竞争,如周大福(1929.HK)、老凤祥、明牌珠宝(002574.SZ)等均有古法黄金产品业务。

弗若斯特沙利文数据显示,2023年,按预计古法黄金珠宝收入计算,中国销售古法黄金珠宝品牌商中,排名前五的企业销售总额为724亿元。其中,A公司以310亿元的销售额位居首位。同期,老铺黄金的销售收入为32亿元,与龙头相差约280亿元。

市场份额方面,排名前五的企业市占率合计为46.1%。其中,排名第一的A公司市占率为19.7%。老铺黄金以2%的市占率排名第七,其市占率与龙头差距较大。

古法黄金珠宝市场作为中国黄金珠宝市场的一个细分市场,若以整个大行业看,2023年,中国黄金珠宝市场的规模为5180亿元,老铺黄金的市占率约为0.6%。

需要指出的是,据招股书,2021—2023年,老铺黄金外包生产的产品产量占该公司总产量的比例分别为36%、32%、41%,且其坦言对外包生产供应商的操作程序控制有限,若外包生产供应商制造的产品出现任何缺陷或未能达到质量标准,老铺黄金可能须承担责任,进而可能影响该公司声誉及产品销量。

老铺黄金专注于古法黄金,但目前其王牌产品的市场份额与龙头企业差距较大,未来其业绩发展情况如何,时代商学院将持续关注。