来源|时代投研

作者|雷映

编辑|孙华秋

A股分拆上市降温了吗?

随着分拆子公司宝武碳业科技股份有限公司上市失利,市场将目光投向了中国宝武钢铁集团有限公司(以下简称“中国宝武”)的另一家子公司欧冶云商股份有限公司(以下简称“欧冶云商”),该公司拟申请创业板IPO,于2022年11月4日顺利过会,但截至目前,其尚未提交注册。

招股书(上会稿,下同)显示,作为钢铁行业第三方产业互联平台,报告期内(2019—2022年上半年),欧冶云商的综合毛利率均未超过2%,净利润在2022—2023年均同比下滑。

6月5日、19日,就业绩下滑风险、毛利率偏低等相关问题,时代商学院向欧冶云商董事会办公室分别发函致电询问,截至发稿,该公司仍未作回复。

中国宝武打造钢铁电商平台

招股书显示,截至2022年10月21日,中国宝武通过直接和间接方式合计持有欧冶云商61.38%的股份,为该公司的控股股东。国务院国资委持有中国宝武90%的股权,为欧冶云商的实际控制人。

2015年,控股股东中国宝武整合原有大宗商品电子商务优质资源,以全新商业模式建立了第三方产业互联网平台欧冶云商。

通过整合钢铁产业链各方资源,欧冶云商利用互联网等信息技术,整合交易、仓储、运输、码头、加工等服务资源,为钢厂、终端用户、贸易服务商、仓储服务商、承运商、加工中心等钢铁产业链上的合作伙伴提供一站式综合性服务。

报告期各期,欧冶云商的主营业务包括互联网服务、互联网交易、物流服务、其他交易及服务等,其中,互联网交易业务收入占营业收入的比例超80%。

招股书显示,该公司的互联网交易业务主要包括:向钢厂直接采购钢材后通过平台销售给下游用户的在线交易(平台化统购分销)、非生产原料的工业用品在线交易(MRO平台交易)、根据用户需求跨境寻找货源并销售的在线交易(跨境电商交易)。

欧冶云商的主要收入来源为互联网交易下的统购分销业务。报告期各期,欧冶云商统购分销业务收入占营业收入的比例分别为77.68%、80.74%、81.33%、69.28%。

毛利率不足2%

需注意的是,作为第三方产业互联平台,欧冶云商的毛利率并不高。

招股书和第一轮问询函回复文件显示,2019—2023年上半年,欧冶云商的毛利率分别仅为1.68%、1.26%、0.99%、1.17%、1.21%,不足2%,且整体呈下降趋势。

毛利率最低仅为0.99%,欧冶云商的持续盈利能力自然引人担忧。

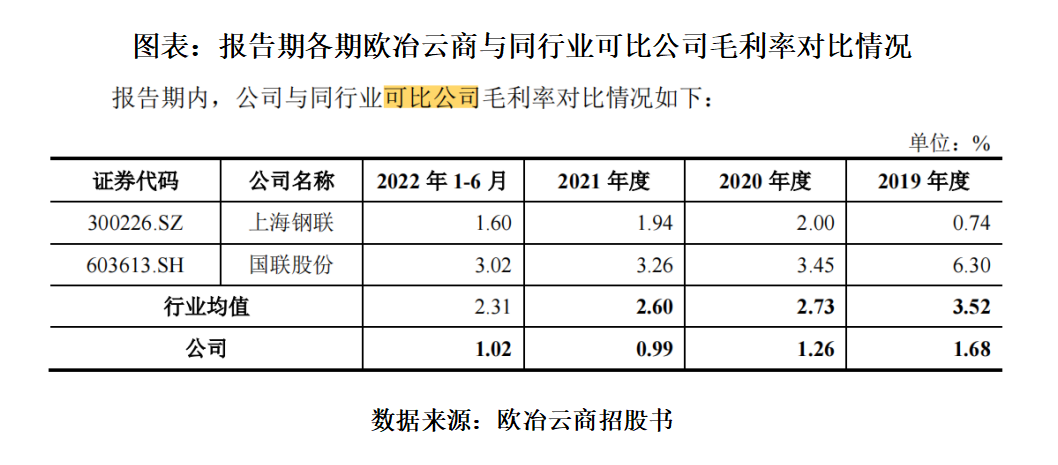

招股书显示,欧冶云商选取国联股份(603613.SH)、上海钢联(300226.SZ)作为同行业可比上市公司。其中,上海钢联不但在业务模式上与欧冶云商相似,且交易的主要品类均为钢铁产品,因此更具有可比性。

招股书显示,2019—2022年上半年,欧冶云商的毛利率分别为1.68%、1.26%、0.99%、1.02%,而同行业可比上市公司的毛利率均值分别为3.52%、2.73%、2.60%、2.31%,其中,上海钢联的毛利率分别为0.74%、2.00%、1.94%、1.60%。

不难发现,报告期内,欧冶云商的毛利率低于同业均值。而与业务类似、经营品类相同的上海钢联对比,该公司的毛利率则在2020—2022年上半年持续低于上海钢联。

需注意的是,欧冶云商的部分业务较上海钢联优势更大。

第一轮问询函回复文件显示,欧冶云商的统购分销业务模式与上海钢联的“帮你采”业务具有一定相似性。2019年,上海钢联的“帮你采”业务收入规模为245.87亿元,而同期欧冶云商的统购分销业务收入规模为434.87亿元,相比之下,欧冶云商的平台规模优势更为明显。

同样,欧冶云商的现货交易业务与上海钢联的寄售交易业务较为类似。2018—2019年,欧冶云商的现货交易业务单价分别为6.05元/吨、5.72元/吨,而上海钢联的寄售业务交易单价分别为5.51元/吨、5.18元/吨。可见,欧冶云商的服务单价相对较高。

此外,上海钢联对客户提供免费的撮合交易服务,而欧冶云商的撮合交易服务为收费业务,且盈利规模不小。报告期各期,欧冶云商撮合交易业务收入的毛利分别为693.98万元、803.57万元、1277.14万元、710.81万元。

在多个业务优势明显的情况下,欧冶云商为何仍较上海钢联毛利率更低?

欧冶云商在招股书表示,由于互联网交易业务属于新兴的互联网业务,行业尚未形成成熟的业务模式,各市场参与者均形成了具有自身特点的差异化经营模式,且各市场参与者内部业务结构较为复杂,因此,同行业可比上市公司之间毛利率水平存在一定差异。

净利润连续两年下滑

除了毛利率畸低,欧冶云商的业绩成长性亦存疑。

招股书显示,2019—2022年上半年,欧冶云商的营业收入分别为559.84亿元、747.72亿元、1266.69亿元、566.08亿元,净利润分别为6714.96万元、2.98亿元、4.86亿元、2.27亿元,扣非归母净利润分别为-1.01亿元、2.07亿元、1.78亿元、8752.78万元。

可以看出,报告期内,该公司营业收入虽稳定增长,但扣非归母净利润并不稳定,非经常性损益对当期净利润的影响较大。从扣非归母净利润看,该公司2019年扣非归母净利润亏损超1亿元,2020年虽扭亏为盈,但2021年扣非归母净利润同比下滑。

第二轮问询函回复文件显示,2022年,欧冶云商实现营业收入1128.27亿元,同比下滑10.93%;实现净利润4.53亿元,同比下滑6.78%。

截至目前,该公司尚未发布2023年的财务数据。

不过,宝钢股份(600019.SH)作为持有欧冶云商5.17%股份的股东,在历年年度报告中将欧冶云商列示为重要的联营企业,并在年度报告中披露欧冶云商的主要财务数据。

据宝钢股份2023年年报,2023年,欧冶云商实现营业收入1171.93亿元,同比增长3.87%;实现净利润4亿元,同比下滑11.79%。

不难发现,2022—2023年,欧冶云商的净利润连续两年同比下滑,且同期净利率分别仅为0.4%、0.34%。

此外,审议会议结果公告显示,因毛利率水平较低、业务需要大量外部资金支持,且下游客户预付的10%~20%定金和跌价预警机制未能完全覆盖钢材价格波动风险,创业板上市委要求欧冶云商说明其对钢材价格剧烈波动的应对措施及有效性,以及下游客户若违约弃单带来的业务风险。

过会后,欧冶云商并未披露上市委审议意见相关的回复文件。